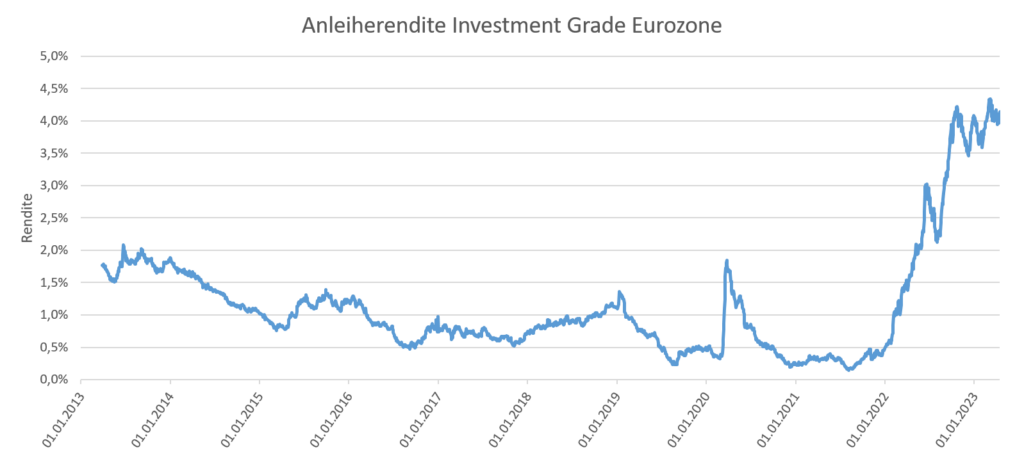

In der heutigen Welt wirtschaftlicher Unsicherheiten und volatiler Finanzmärkte suchen Anleger zunehmend Anlagemöglichkeiten, die Stabilität und regelmäßige Erträge bieten. Anleihen, eine der ältesten und etabliertesten Anlageklassen, haben sich in der Vergangenheit als zuverlässige und attraktive Anlageoption erwiesen. In in den letzten knapp 15 Jahren jedoch waren Anleihen aufgrund der Null- und Negativzinspolitik vieler Zentralbanken nach der Finanzkrise 2008 weniger attraktiv. Mit steigenden Zinsen und wachsender Nachfrage nach beständigen Anlagemöglichkeiten ist es nun an der Zeit, einen genaueren Blick auf Anleihen und ihre Vorteile zu werfen, insbesondere auf Laufzeitfonds, die eine interessante Möglichkeit bieten, die Chancen dieser Anlageklasse bestmöglich zu nutzen.

Exkurs: Anleihen sind eine Anlageklasse, die Schuldtitel von Unternehmen, Staaten oder Kommunen darstellen. Investoren verleihen durch den Kauf von Anleihen Geld an den Emittenten (Aussteller) und erhalten im Gegenzug Zinszahlungen sowie die Rückzahlung des Nennwertes am Ende der Laufzeit. Anleihen gelten als relativ sichere und konservative Anlageform, da sie in der Regel regelmäßige Erträge bieten und weniger volatil sind als Aktien.

Laufzeitfonds sind eine besondere Art von Anleihenfonds, die in Anleihen mit festen Laufzeiten investieren. Sie bieten Investoren die Möglichkeit, gezielt in Anleihenportfolios mit einer bestimmten Laufzeit (z. B. 5 Jahre) zu investieren.

Zinsänderungsrisiko ist ein bedeutender Faktor, der die Wertentwicklung von Anleihen beeinflusst. Es entsteht, wenn sich das Zinsniveau ändert und damit die Kurse der Anleihen beeinflusst. Generell gilt: Wenn die Zinsen steigen, fallen die Anleihenkurse und umgekehrt. Dieses Risiko kann die Rendite von Anleiheninvestments erheblich beeinträchtigen, insbesondere bei langfristigen Anleihen, die empfindlicher auf Zinsänderungen reagieren.

Laufzeitfonds bieten eine effektive Möglichkeit, das Zinsänderungsrisiko zu reduzieren. Da sie in Anleihen mit einer festen Laufzeit investieren, können sie dieses Risiko besser steuern, indem sie den Fälligkeitszeitpunkt der Anleihen im Portfolio genau planen. Anleger, die in Laufzeitfonds investieren, profitieren von einer kontrollierteren und besser vorhersehbaren Wertentwicklung.

Laufzeitfonds sind aus folgenden Gründen interessant:

- Planbarkeit: Durch die feste Laufzeit der Anleihen im Fonds können Investoren ihre Anlagestrategie besser planen und auf ihre individuellen Bedürfnisse abstimmen.

- Risikokontrolle: Da Laufzeitfonds in Anleihen mit einer festen Laufzeit investieren, sind sie weniger anfällig für Zinsänderungsrisiken. Dies kann zu einer stabileren Wertentwicklung im Vergleich zu traditionellen Anleihenfonds führen.

- Diversifikation: Laufzeitfonds bieten Investoren die Möglichkeit, ihr Portfolio breit über verschiedene Emittenten, Länder und Sektoren zu diversifizieren, wodurch das Risiko reduziert wird.

- Regelmäßige Erträge: Anleihen in Laufzeitfonds bieten regelmäßige Zinszahlungen, die dazu beitragen, ein stetiges Einkommen für Anleger zu generieren.

- Flexibilität: Laufzeitfonds sind in verschiedenen Laufzeiten erhältlich, sodass Anleger die Möglichkeit haben, Fonds mit unterschiedlichen Risiko- und Renditeprofilen auszuwählen und so ihre Anlagestrategie zu optimieren.

Zusammenfassend bieten Laufzeitfonds Anlegern eine attraktive Anlageform, die eine Kombination aus Planbarkeit, Risikokontrolle, Diversifikation und regelmäßigen Erträgen bietet. Dies macht sie besonders interessant in Zeiten erhöhter Unsicherheit an den Finanzmärkten und steigender Zinsen.

Möchten Sie mehr über Laufzeitfonds erfahren? Zögern Sie nicht, uns für eine persönliche Beratung zu kontaktieren und von unserer Expertise zu profitieren.